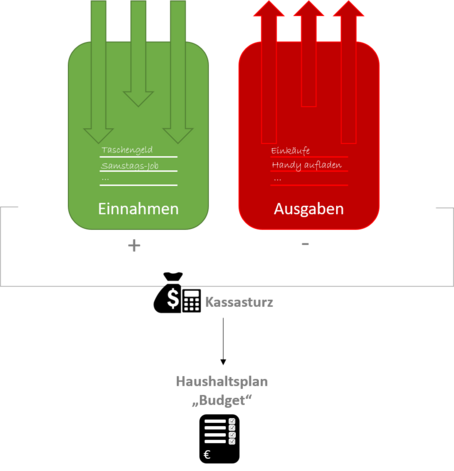

3 Den Überblick über Einnahmen und Ausgaben bewahren

Um die eigene finanzielle Situation einschätzen zu können, braucht es zunächst einmal einen Kassasturz und darauf aufbauend einen Haushaltsplan. Ein Kassa-sturz bedeutet, dass man überprüft, was an Vermögen und Schulden vorhanden ist: Bargeld, Guthaben, Ersparnisse, aber auch Schulden.

Haushaltsplan: ein "Budget" erstellen

Im Haushaltsplan oder Budget werden alle Einnahmen und Ausgaben festgehalten. Bei den Ausgaben unterscheidet man fixe Ausgaben, die sicher anfallen werden, zum Beispiel monatlich, und das meistens in gleichbleibender Höhe. Dazu zählen vor allem die Miete, Betriebskosten für die Wohnung, Versicherungen. Diese fixen Zahlungen sollten nicht mehr als die Hälfte des verfügbaren Einkommens ausmachen, denn es fehlen noch die weiteren laufenden – unterschiedlich hohen – Ausgaben für Lebensmittel, Kleidung, Freizeit und Handy.

Der erste Schritt besteht daher darin, die fixen Einnahmen und Ausgaben festzuhalten, sodass jederzeit der Überblick vorhanden ist, wieviel noch für weitere Ausgaben zur Verfügung steht. Dies kann in einem Buch oder einer Excel-Datei geschehen, oder aber in einer Handy App – es gibt bereits zahlreiche Apps am Markt die helfen die Übersicht zu behalten. Auch die Online-Banking Tools der großen Banken bieten Möglichkeiten die Einnahmen und Ausgaben zu kategorisieren, sodass auf Knopfdruck Auswertungen erstellt werden können. Die laufenden Ausgaben für Lebensmittel, Kleidung usw. werden dann täglich festgehalten. Es ist daher wichtig, sich für alle Ausgaben einen Beleg geben zu lassen, damit man sich zu Hause an alle Ausgaben erinnern kann. Nach ein paar Wochen bekommt man durch die regelmäßigen Aufzeichnungen auch schon ein Gefühl dafür, wieviel man braucht, wofür man zu viel ausgibt und wo man einsparen kann.

Max erstellt einen einfachen Haushaltsplan

Ein paar Jahre sind vergangen, Max hat seine Pläne umgesetzt:

Er hat tatsächlich nach der Schule zu arbeiten begonnen und lebt seit einigen Jahren in einer Mietwohnung. Ein Grundstück, das er vor einiger Zeit geerbt hat, ist an einen Reitstall verpachtet, wofür er jeden Monat € 200 Mieteinnahmen (Pacht) bekommt. Er besucht laufend Weiterbildungskurse, weil er sich beruflich noch verbessern möchte, er hat ein Auto und betreibt in seiner Freizeit viel Sport in einem Fitnessklub. Er geht gern mit seinen Freunden fort und möchte zumindest einmal im Jahr einen Urlaub am Meer verbringen.

So sieht Max‘ Haushaltsplan für den Monat März aus:

| Einnahmen | Betrag in Euro |

| Gehalt | 1.750 |

| Mieteinnahmen (Pacht) | 200 |

| Summe der Einnahmen | 1.950 |

| Fixe Ausgaben | |

| Miete mit Betriebskosten | 680 |

| Zusätzliche Energiekosten | 110 |

| Fitnessklub Mitgliedsbeitrag | 55 |

| Haushaltsversicherung | 60 |

| Wiener Linien Jahreskarte | 32 |

| KFZ-Versicherung | 35 |

| Handyvertragsgebühr | 39 |

| Kursgebühr Weiterbildung | 100 |

| Summe der fixen Ausgaben | 1.111 |

| Verfügbar für weitere laufende Ausgaben | 839 |

| Weitere laufende Ausgaben | |

| Lebensmittel | 274 |

| Restaurants, Kaffeehäuser, Kino etc. | 287 |

| Benzin | 50 |

| Handy In-App Käufe, Spiele etc. | 12 |

| Summe laufende Ausgaben | 623 |

| Saldo, Überschuss | 216 |

Hier bleiben Max € 216 übrig. Diesen Betrag könnte (und sollte) er sparen. Allerdings hat er in diesem Monat auch keine einmaligen Zahlungen – wie sie jederzeit unerwartet auftreten können – zu leisten gehabt: keine Reparaturen, keine Anschaffungen wie eine neue Wachmaschine oder einen Geschirrspüler oder ähnliches. Hätte er beim Auto eine Reparatur oder eine Kontrolle („Pickerl“) und zusätzlich noch eine weitere Zahlung, hätte sein Geld nicht gereicht. Es ist auch nicht klar, wie er für den geplanten Urlaub genug Geld zusammenbekommen soll. Max muss seine laufenden Ausgaben, aber auch die monatlichen Fixausgaben genau prüfen, was er davon wirklich braucht und wo er einsparen kann. Oder er könnte versuchen, zusätzliche Einkünfte zu erzielen.

Wenn das Geld nicht reicht, gibt es zwei Möglichkeiten das Loch im Haushaltsbudget zu stopfen:

Reserven bilden

Um für Unvorhergesehenes vorzusorgen, ist es wichtig, rechtzeitig, durch Sparen Reserven zu bilden und nicht plötzlich in eine Schuldenfalle zu tappen, weil man für eine Reparatur oder die Anschaffung eines neuen Geräts einen Kredit aufnehmen muss.

Genauso wichtig ist es, für Konsumwünsche zu sparen, für den nächsten Urlaub, für das begehrte neue Handy oder für das nächste Moped. Ein Urlaub ist rasch vorbei, der Kredit bleibt, und die laufenden Kreditrückzahlungen belasten das Haushaltsbudget und schränken ein.

Einnahmen steigern oder Ausgaben senken

Wenn die Ausgaben die Einnahmen (beinahe) übersteigen, kann man entweder die Ausgaben senken oder die Einnahmen erhöhen oder am besten beides.

Auf der Einnahmenseite kann man einen Nebenjob suchen, mehr bezahlte Stunden arbeiten oder um eine Gehaltserhöhung verhandeln. Ansonsten muss man auf der Ausgabenseite sparen und jede Ausgabe hinterfragen.

(19) Kassasturz und Haushaltsplan

(20) Kassasturz

(21) Haushaltsplan

Schuldenfallen erkennen und vermeiden

Auch wenn man ein regelmäßiges Einkommen hat, kann man finanziell gelegentlich „ins Schleudern kommen“. Neben vielen laufenden Auszahlungen sind es vor allem unerwartete Zahlungen wie Reparaturen und Konsumwünsche wie Urlaube und neue Handys und Computer, die das Budget belasten und Menschen oft dazu veranlassen, sich zu verschulden.

Aus der Betreuung und Beratung von verschuldeten Menschen weiß man, welche Ausgaben häufig in die Verschuldung führen können. Die wesentlichsten sind

Ausgehen und auswärts essen und trinken

Zu Hause einen Film anzusehen und selbst zu kochen, kostet wesentlich weniger als ins Kino zu gehen, dann in die Pizzeria und danach noch in ein Lokal für ein paar Getränke.

Telekommunikation und neue Medien

Viele wollen immer das neueste Handy, zusätzlich zum Computer noch ein Tablet, einen riesigen Flachbildfernseher und ständig im Internet surfen. Alles das kostet Geld und nicht jede Ausgabe ist unbedingt notwendig. Vor allem bei den Handyverträgen ist genau zu überlegen, ob sich das Gratishandy zum Vertrag, durch den man dann zumindest für zwei Jahre mit fixen Grundgebühren gebunden ist, wirklich rechnet.

Freizeitangebote, Mitgliedschaften in Vereinen und Abonnements

Auch im Rahmen der Freizeitgestaltung gibt es viel Einsparungspotenzial. Ist man Mitglied bei Sportklubs oder anderen Vereinen, ist zu prüfen, ob man das wirklich nutzt und ob es alternative Angebote gibt, die günstiger sind. Auch bei Abonnements stellt sich oft die Frage, ob man die abonnierte Zeitschrift wirklich liest.

Hohe Einmalzahlungen

Manche Zahlungen fallen nicht laufend an, z.B. jeden Monat, sondern nur einmal jährlich. Das können Versicherungszahlungen sein, Steuerzahlungen oder auch Energiekostenabrechnungen. Hat man für diese Zahlungen nicht vorgesorgt, können sie auch ein großes Loch ins Haushaltsbudget reißen, das man nicht gut füllen kann. Es ist wichtig, diese Zahlungen im Blick zu haben, genau zu planen, wann sie anfallen und wie man dafür vorsorgen kann. Vielleicht kann man sich auch die eine oder andere Zahlung sparen, indem man überprüft, ob man diese Ausgabe überhaupt braucht. Nicht jede Versicherung ist unbedingt notwendig, manche Versicherungen sind bereits bei anderen Angeboten abgedeckt (z.B. eine Reisestornoversicherung bei Kreditkarten), und auch bei der Energie kann man viel sparen.